- La pandemia de coronavirus podria desencadenar la peor recesión de los últimos 100 años.

- Los sectores de la aviación, petrolero, hoteles y restaurantes serán los más afectados por el brote de COVID-19.

- Todas las marcas deben mostrar resistencia, adaptación y aprovechar la revolución digital.

No ha habido una recesión grave en España desde el gran colapso de 2008 2009 (crisis de crédito), aunque ha habido dos graves recesiones económicas, una en 2011-2012 (crisis de la deuda europea) y otra en 2015 2016 (precio del petróleo de carácter global). Los analistas económicos sugieren que la próxima gran recesión llega con retraso ya que el consenso de mercado estima que cada 10 años ocurre una.

Se dice que hay recesión cuando se producen dos trimestres de crecimiento negativo del PIB. Varias economías europeas, han coqueteado con la recesión en los últimos años, pero los efectos reales han sido relativamente menores. España ha estado creciendo por encima de la media europea. Nuestro sistema financiero se encuentra con más liquidez que en la crisis de 2008 y las familias están menos endeudadas aunque este crecimiento económico no se aprovechó para reducir la deuda soberana sino que fue destinado a otras políticas sociales.

Sin embargo, la pandemia de Coronavirus ahora ha desencadenado la tan temida recesión. El SARS-COVID2 se ha extendido mucho más rápido de lo que nadie podría haber imaginado. Parece haber una creencia de que se trataba en gran medida de un problema chino o asiático y de que Europa podría hacer frente mejor y con consecuencias menos graves. Sin embargo, desde diciembre de 2019, cuando ocurrió el primer brote en Wuhan, el gobierno chino ha tomado medidas sin precedentes para hacer frente la enfermedad y ahora esta, está estancada. Aparentemente, la enorme economía china está volviendo a la acción e incluso está ofreciendo ayuda a otros países. Mientras tanto, los países europeos han tomado las medidas justas, con el resultado de que el brote ha crecido exponencialmente y que todas las economías europeas están ahora paradas.

Una consecuencia de la pandemia ha sido una reducción en la demanda mundial de petróleo y gas, lo que ha provocado un desacuerdo entre los miembros de la OPEP sobre las restricciones voluntarias en el suministro de petróleo para mantener los precios altos. Desafortunadamente, Rusia y Arabia Saudí no se ponen de acuerdo sobre las restricciones y cuotas de suministro, por lo que los saudíes cortaron la baraja y han reducido los precios del petróleo de $ 70 por barril a $ 30, crucificando a los productores de petróleo de esquisto (Shale gas) en Estados Unidos y todas las grandes compañías petroleras, que requerían precios altos para poder mantener rentables sus pozos más caros. Por lo tanto, por si no tuviéramos suficiente con la crisis sanitaria, varias economías y empresas productoras de petróleo están siendo también gravemente afectadas.

Es bastante inusual que haya una recesión tan inmediata, una caída del mercado de valores, contracciones tanto de la oferta como de la demanda, un colapso del precio del petróleo y un desempleo masivo a la vez. Lo que estamos viviendo no tiene precedentes, de hecho. Algunos ahora dicen que esta podría ser la peor recesión en 100 años.

Curiosamente, la crisis ha revivido las políticas económicas de carácter nacionalista o proteccionista. España ha solicitado junto con Italia la emisión de bonos europeos (coronabonos) para soportar las medidas de apoyo anunciadas (líneas de avales ICO, cotizaciones seguridad social, normativa de excepción de los ERTEs, moratorias en pago de impuestos etc) y evitar una nueva crisis de deuda soberana como ya ocurriera en 2012 mientras que economías de centroeuropa sugieren que cada país debería recurrir al fondo europeo de emergencias que actualmente está considerándose usarse para Italia y España. Por otro lado, no se está viendo la solidaridad europea esperada en el mercado de abastecimiento de productos sanitarios salvo pequeñas excepciones.

La mayoría de las principales economías están proporcionando paquetes de ayuda muy sustanciales para evitar que las industrias nacionales “estratégicas” quiebren a pesar de que tal acción está explícitamente prohibida bajo las normas de competencia de la UE y la OMC. La dependencia de largas cadenas de suministro también está haciendo que los países consideren la reconstrucción de industrias nacionales cerradas por la competencia manufacturera asiática. Los sectores de equipos médicos y farmacéuticos son solo uno en el que depender de China podría retrasar el proceso de enfrentar la crisis de salud.

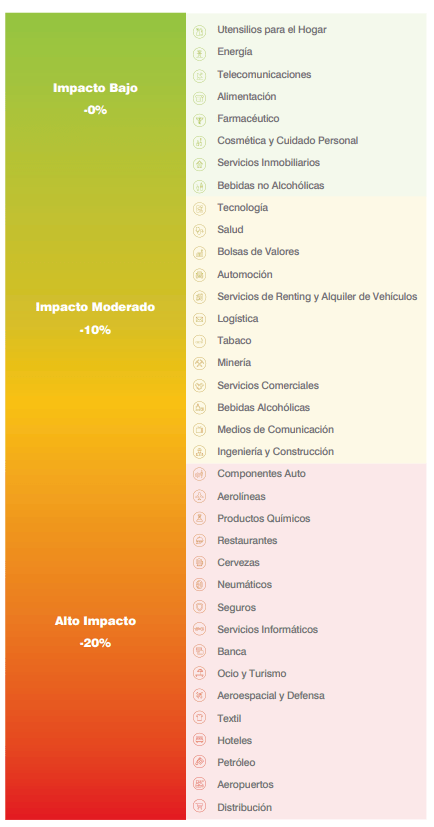

El impacto inmediato de la crisis aún es difícil de predecir por completo. Dependerá de la gravedad de la pandemia y su duración. También depende de las respuestas de política económica y social de los gobiernos. Aunque el impacto final es difícil de predecir, los analistas de Brand Finance han resumido la respuesta del mercado de valores al impacto del COVID-19 basada en el Valor de empresa (Enterprise Value) a fecha de 18 de marzo de 2020, en comparación con su valor a 1 de enero de 2020 y agrupando el impacto por sector.

Cada industria se ha clasificado en 3 categorías según la gravedad de la pérdida de valor empresarial observada para el sector en el período. La pérdida general en el valor empresarial ha sido de más de $ 8 billones, lo que representa más del 30% de pérdidas en algunos sectores. Los sectores más afectados son las aerolíneas, el ocio y el turismo, la aviación, el sector aeroespacial y el de defensa. La industria global de las aerolíneas ha pedido hasta 200 mil millones de euros en asistencia de emergencia y Boeing pidió 60 mil millones de euros para los fabricantes aeroespaciales.

La Asociación Internacional de Transporte Aéreo (IATA) ha dicho que la mayoría de los transportistas se quedarán sin dinero en dos meses como resultado del cierre de las fronteras para las llegadas, ya que los gobiernos ordenan el cierre para contener el brote de coronavirus. Una gran cantidad de líneas aéreas importantes han dejado en tierra a la mayoría de sus flotas y han anunciado planes para despedir a miles de empleados, ya que ahora se enfrentan a una crisis como nunca antes se había visto la industria de las aerolíneas. La industria del lujo, también clasificada como de alto impacto, está notando los efectos inmediatos del brote de COVID-19. El gasto más alto en lujo proviene de China, donde comenzó el brote, y a medida que la epidemia pasa factura y obliga a cerrar tiendas, el impulso para las compras de lujo cae estrepitosamente también.

Algunos economistas argumentan de modo cínico, que la caída de compañías y marcas débiles es un proceso incluso deseable. Las constantes tasas de interés bajas desde la crisis financiera de 2009 han mantenido a las empresas y marcas “zombis” a flote cuando, de hecho, deberían haberse arruinado. Argumentan que las empresas más endeudadas, ineficientes y de lento crecimiento deberían morir para liberar recursos para los nuevos players del mercado.

Hasta hace poco, la tasa de desempleo en España iba en descenso y la previsión de crecimiento del PIB estaba en un 2% a pesar de las medidas de subida del salario mínimo interprofesional que ejercieron una presión adicional sobre el tejido de las Pymes.

Rara vez el mundo ha sido un lugar tan impredecible y arriesgado para los departamentos de marketing y sus marcas. La gran pregunta entonces es qué marcas realmente sobrevivirán a la carnicería. En Brand Finance hemos estado haciendo seguimiento continuo de los valores de marca desde 2007 cuando comenzamos a publicar Brand Finance Global 500 clasificando las marcas más valiosas del mundo. Hemos visto el comportamiento del valor de las marca y como estos han fluctuado durante las tres principales recesiones económicas experimentadas en 2009, 2012 y 2016.

En Brand Finance contamos con una base consistente de 405 marcas cuyo valor de marca podemos rastrear desde 2008, a través de todas las recesiones recientes. Al analizar esos datos, descubrimos que durante los tres períodos de recesión el crecimiento del valor de marca fue menor en toda la muestra estudiada. También descubrimos que algunas marcas habitualmente pierden valor durante las recesiones y que las que se comportan así, provienen de sectores determinados. La tabla adjunta resume los 100 ganadores y los 100 perdedores de media durante las tres recesiones.

Es interesante el hecho de que los bancos son especialmente vulnerables con un total de 74 de las 100 marcas que más cayeron en la última crisis financiera. Quizá este dato sea lógico si tenemos en cuenta que los bancos son la columna vertebral de la economía y que están muy apalancados. Si sus prestatarios fallan, pueden socavar rápidamente la integridad del negocio bancario y su cuenta de resultados. Además, las recesiones suelen conllevar tasas de interés más bajas y por tanto reducen los márgenes del banco. En muchos sentidos los consumidores no perciben que los bancos están muy apalancados, soportan un alto riesgo y es un negocio de bajos márgenes. Por tanto las marcas más débiles tienen un peor rendimiento. Las marcas bancarias de mayor calidad y con mayores márgenes como American Express obtienen mejores resultados durante recesiones.

La pandemia de COVID-19 es ahora una gran amenaza para la salud mundial y su impacto en los mercados a nivel global es muy real. En todo el mundo,

David Haigh, CEO, Brand Finance

las marcas de todos los sectores deben prepararse porque el Coronavirus afectará de manera masiva sus actividades comerciales, la cadena de suministro y los ingresos de una manera ni comparable a lo que fue el

brote de SARS de 2003. Los efectos se sentirán hasta 2021.

Observando el listado de las 100 marcas ganadoras, los bancos están bien representados con 30 marcas de las 100 del listado. De cualquier modo, hay muchos otros sectores en el listado como puede ser telecomunicaciones que incluye 14 de las 100 marcas ganadoras quizá debido al incremento de demanda de comunicaciones y entretenimiento durante las recesiones.

La característica más notable de este análisis es que las marcas fuertes, según nuestros análisis Brand Finance, obtienen muchos mejores resultados independientemente de su sector. Teniendo en cuenta la Fortaleza de marca, vemos que en el periodo entre 2008 y 2019, las 100 marcas que más cayeron tiene de media un Índice de Fortaleza de Marca de 66 mientras que las 100 marcas que mas mejoraron tienen de media un Índice de Fortaleza de marca de 70. Estos descubrimientos están en línea con otras investigaciones llevadas a cabo que relacionan la fortaleza de marca con el comportamiento general en Bolsa. Las marcas que obtienen nuestro rating de evaluación de AAA+ superan de manera consistente el S&P 500.

Algo que debemos tener en cuenta es que todas las valoraciones de negocios y valoraciones de marcas se realizan sobre la base de un valor razonable, que tiene en consideración lo que un consumidor con intención de compra, pagará a un vendedor dispuesto a vender, en una transacción en condiciones de libre competencia, por el activo en cuestión.

Un consumidor con intención de compra demuestra que está dispuesto

a pagar un precio Premium para productos de compañías de marca fuerte. Lo que esto muestra es que creen que las compañías de marca fuerte tienen una demanda más estable, costes mas bajos, mejor apalancamiento y eficiencia de marketing y menor coste de financiación por lo que están dispuestos a pagar ese extra.

Ahora el asunto es como puede que se comporten las marcas durante esta recesión. Puede que todavía sea pronto pero ya emergen las primeras tendencias.

Todas las marcas de los sectores de aerolíneas, hoteles, distribución, hospitalidad, ocio, lujo y cerveza están sufriendo. No solo marcas

como Iberia sino Vueling o incluso Volotea que ya ha echado el cierre temporal. Muchas de estas marcas podrían desaparecer si no son rescatadas. Aunque hay otros sectores que si les esta yendo bien.

Marcas relacionadas con cualquier aspecto médico o sanitario están en primera línea y en pleno boom así como los productos de limpieza o desinfección como Conejo o Lagarto.

Sin embargo, a algunas marcas les irá mejor mientras dure el COVID-19: Amazon, Netflix, WhatsApp o Skype están en pleno auge.

David Haigh, CEO, Brand Finance

Las marcas de distribución online como Amazon, están teniendo un desempeño muy fuerte. De hecho, Amazon anunció que contrataría 100.000 personas extra para poder atender al aumento de demanda por el confinamiento.

Las marcas de comunicaciones y entretenimiento (Amazon prime, Netflix, Filmin, Telefónica) están todas experimentando un incremento de demanda debido a usuarios aburridos en casa o teletrabajando). Suele irles bien a muchas de las marcas B2B independientemente de si la situación era buena o mala. Por lo que Deloitte, que se ha movilizado para ayudar a sus empleados, clientes y gobiernos, le estará yendo bien. En otras recesiones hemos visto que PwC, EY y KPMG también funcionaron bien. Se movieron rápido para responder a las necesidades de las empresas ya sea o no periodo de recesión.

Algunos bienes de consumo y productos de casa También están en pleno boom: Productos como paracetamol, guantes, mascarillas, papel higiénico y alcohol están recibiendo una gran demanda.

Algunas marcas no se están concentrando en mejorar sus resultados financieros sino en construir una buena reputación y fondo de comercio más que en su facturación, por lo menos a corto plazo. Por ejemplo, Ron Arehucas detiene su producción y destila solo alcohol sanitario. Esto ayudará a construir marca a largo plazo. Muchas otras marcas serán recordadas por ese tipo de gestos.

La última pregunta de cara al marketing mundial sería cómo deberían reaccionar los directores de marca y qué deberían hacer con respecto a la inversión de comunicación.

Es fácil argumental que los directores de marca deberían mantener un perfilbajo y esperar a que pasen los efectos de la crisis y recesión. Pero este tipo de momentos generan oportunidades para presentar correctamente las marcas al mundo y a sus inversores y empleados. Cada director de marca puede identificar qué es autentico, apropiado y cómo enfocar su marca de una manera correcta preparándose para cuando la situación mejore.

Nuestros propios datos apoyan este fenómeno. Amazon ha sido la marca mundial de mayor valor en los dos últimos años y ha estado creciendo sin parar en los últimos 20 años. Durante la crisis financiera 2007-2010, Amazon aumentó su gasto en marketing en relación con su facturación de manera constante cada año y ya para 2020 su valor era un 30% mayor que en 2007. En el 2010, su marca tenía un valor de 143% mayor que en 2007. Por el contrario, Ebay redujo su inversión en marketing y ventas en un 13% y vió su valor de marca bajar un 22%.

Por tanto, la segunda gran pregunta sería ¿deberían reducirse los presupuestos y la actividad publicitaria? La respuesta simplemente es no. De hecho, desde una perspectiva contraria, se debe aumentar la publicidad y la promoción. En primer lugar, el coste de los medios generalmente disminuye durante las recesiones. En segundo lugar, los consumidores son más receptivos y tienen más tiempo para absorber los mensajes de las marcas. En tercer lugar, si el mensaje es apropiado, puede tener un efecto emocional más poderoso. Esta es la razón por la cual PIMS y la London Business School descubrieron que, durante la recesión de 1993, las empresas que seguían anunciándose de manera constante, consistente y fuerte durante la recesión experimentaron un crecimiento significativo en su cuota de mercado en los dos años posteriores a la recesión.

La moraleja de esta historia es: ten el mensaje correcto y sal ahí a comunicarlo. El consumidor responde y esta buscando reafirmarse en las marcas que le gustan, en las que confían y en las que respetan en un momento de incertidumbre como el que están viviendo.