Aunque España no tiene representación en el ranking internacional sectorial Acciona, FCC y OHLA aumentan su valor considerablemente en 2022

Accede al informe Brand Finance Engineering & Construction 50 2022 completo aquí

En Madrid a 19 de mayo de 2021.- España no posee ninguna marca nacional entre las 50 marcas de ingeniería y construcción más valiosas del mundo, Engineering & Construction 50 2022 de Brand Finance, la consultora líder independiente de valoración de marcas que cumple con los ISO 10668 e ISO 20671 sobre la materia. La china CSCEC lidera el ranking de nuevo con un valor de marca de 23.6MM€.

Entre las marcas del sector analizadas este año, Acciona, FCC y OHLA son las tres constructoras españolas que más crecen en valor de marca, aunque aún están lejos de formar parte del top 50 sectorial internacional. Acciona lleva tres años consecutivos aumentando su valor de marca. Solo durante la pandemia ha duplicado su valor (+50% desde 2020) siendo la sexta marca, de las analizadas este año que más ha crecido (+51% solo en 2022). Algo más alejada en el ranking encontramos a FCC que este año aumenta un 30% su valor respecto a 2021 y un 31% en total desde 2020. Por valor de marca, ACS ocupa el tercer puesto, aunque este año experimenta una caída del -26%. La tercera que más crece, por detrás de FCC es OHLA (+25% respecto a 2021 pero 45% si lo comparamos con 2020).

Teresa de Lemus, director gerente de Brand Finance España: “Las marcas españolas de ingeniería y construcción no son las que más invierten en marketing a nivel mundial. Para competir a nivel internacional y aumentar su cuota de mercado deberían incrementar su inversión en investigación de mercado segmentada”.

En España contamos con unas marcas constructoras referentes en el mundo capaces de participar en las principales licitaciones de infraestructuras de escala mundial y que ven en el gobierno de Biden una gran oportunidad gracias a su buen posicionamiento para poder optar por trabajos de obra civil, incluyendo fondos para carreteras, puentes, aeropuertos y sistemas ferroviarios.

La firma más importante de Alemania, Hochtief, que está controlada por la española ACS si está presente en el ranking en el puesto 35, seis menos que en 2021 debido a una pérdida del -14,1% en el valor de marca.

Cuando presentamos el informe multisectorial nacional (Brand Finance España 100 2022), veíamos que el sector ingeniería y construcción caía un 13% respecto a 2021. Las 9 marcas más valiosas de España son, por este orden: Acciona, FCC, ACS, Sacyr, Técnicas Reunidas, Ferrovial, Valoriza, OHLA y Cintra. Su valor conjunto representa un 4% del total valor total del ranking nacional 2022, una cifra que ascendía a 4.120 millones de euros. Mientras que Acciona se encuentra entre las 10 marcas nacionales que más crecen en valor de marca (+51%), ACS y Cintra están entre las 10 que más caen (-26% y -18% respectivamente).

Grupo Acciona presentaba unos resultados de cierre de ejercicio con un beneficio un 14% menor al de 2020. En un contexto marcado aún por la pandemia, Acciona ha aumentado la inversión y ha tratado de mantener a raya el endeudamiento mientras que se ha beneficiado de la salida a bolsa de Acciona Energía. Por actividades, el área de Infraestructuras hizo de motor de ventas con 4.870 millones, un 24% al alza. La marca ha anunciado que, a partir de este año, ampliará el abanico y analizará otro tipo de inversiones relacionadas con el medio ambiente y la tecnología. En concreto, Acciona quiere entrar en la construcción y explotación de redes de alta tensión, centros de datos, eficiencia energética de edificios e instalaciones de biomasa.

Pilar Alonso Ulloa, directora de Valoración de Brand Finance para España y Latinoamérica: “Los inversores del sector ingeniería y construcción dan prioridad a los modelos de negocio sostenibles que pueden soportar las perturbaciones del mercado. Uno de los mayores retos de las marcas del sector serán mantener su fortaleza para atraer y retener al inversor”.

El valor de Acciona y FCC ha mejorado en parte debido a la mejora de las previsiones tras la recuperación del sector de la ingeniería y la construcción, lo que también se aplica a la mayoría de las marcas del sector. Además, su fuerza de marca mejoró gracias a los datos obtenidos por nuestra investigación de mercado, que han contribuido al aumento del valor de la marca.

Según la marca, el Grupo FCC presentaba un crecimiento en los ingresos de doble dígito (10,2%) en los resultados del primer trimestre del año. La compañía lo atribuye principalmente a las áreas de Medio Ambiente y de Inmobiliaria. Sin embargo, ha ganado 85,1 millones de euros, lo que supone un 38,8% menos que en el mismo período del año anterior. Su diversificación les ha permitido ofrecer un servicio global al ciudadano, desde el desarrollo de infraestructuras hasta la prestación de servicios medioambientales y de agua a la comunidad. Dentro de su estrategia de ESG, la compañía propiedad del multimillonario mexicano Carlos Slim, ha renovado el Convenio Inserta con la Fundación ONCE y su compromiso con la formación y la inserción laboral de personas con discapacidad.

Según los expertos, parece que el futuro va a estar marcado por la utilización de elementos y procesos que incluyan la circularidad y un uso más eficiente de los recursos, así como la incorporación a los procesos de elementos que permitan incrementar los márgenes. Las grandes marcas están se están posicionando y señalan la sostenibilidad y la economía circular como una de las grandes disrupciones que impactarán en la industria en los próximos tres a cinco años.

La evolución de la actividad del sector a corto plazo seguirá condicionada por los factores que han limitado el avance del PIB, como las alteraciones de las cadenas de suministros o el repunte de la incidencia de la pandemia. El mercado residencial no ha sido de los más afectados durante el 2021. Para este 2022 se prevé una estabilización del precio de la vivienda, si bien hay otros factores como la inflación, el aumento del coste de la construcción o la escasez de algún material que pueden afectar a la evolución del precio de la vivienda. Aspectos como la inflación, el aumento en los costes de la producción, la recuperación de la economía o la nueva ley de vivienda marcarán la evolución del mercado residencial durante este 2022.

El mayor reto que habrán de afrontar las marcas del sector será demostrar su fortaleza para mantener la confianza y el interés del perfil inversor. Otro de los desafíos es que la construcción se enfrentará a un gran incremento de la inflación, debida al aumento en los costes de los materiales, los energéticos y la escasez de mano de obra cualificada. Esto puede afectar tanto al precio de las viviendas como a la rentabilidad de las marcas promotoras y constructoras, lo que podría tener un impacto en la inversión. Un último desafío es el de la digitalización. El COVID ha acelerado la digitalización en casi todos los sectores y el mercado de la construcción no puede quedarse atrás.

El sector ha demostrado fortaleza y solvencia pese a la coyuntura de los últimos meses. Sin embargo, en algunos casos sigue teniendo dificultades para obtener fondos, por lo que los departamentos financieros están trabajando de forma continua para conseguir nuevas fórmulas de financiación, algunas de ellas vinculadas a la sostenibilidad.

Pilar Alonso Ulloa, directora de Valoración de Brand Finance para España y Latinoamérica: “Aunque el sector ha demostrado su fortaleza frente a la COVID, los CFO tienen en su lista de tareas posicionar las marcas en el plano de la sostenibilidad “.

La actividad en América es crucial para la sostenibilidad del sector. El mayor peso de inversión latinoamericana en España viene de México, con el ejemplo de la adquisición por parte de Carlos Slim de la constructora española FCC en medio de la crisis financiera e inmobiliaria que afectó a España entre 2009 y 2015. Las grandes constructoras españolas, ACS, Ferrovial, Sacyr, OHLA, FCC, Grupo Sanjose, Comsa, Abengoa, Técnicas Reunidas y Sener, han visto en América un aliado para frenar el impacto de la pandemia. Ya en 2020, América (Estados Unidos, Latinoamérica, Caribe y Canadá) representó por vez primera más de la mitad de las ventas internacionales totales de las mayores constructoras españolas, el 51,4% en 2020, cuatro puntos más que el ejercicio anterior.

Además de calcular el valor de la marca, Brand Finance también determina la fuerza relativa de las marcas a través de un cuadro de mando equilibrado de métricas que evalúan la inversión en marketing, el patrimonio de marca y el rendimiento empresarial (resultados de negocio). Certificada por la norma ISO 20671, la evaluación de Brand Finance sobre el valor de las partes interesadas incorpora datos originales de estudios de mercado de más de 100.000 encuestados en más de 35 países y en casi 30 sectores.

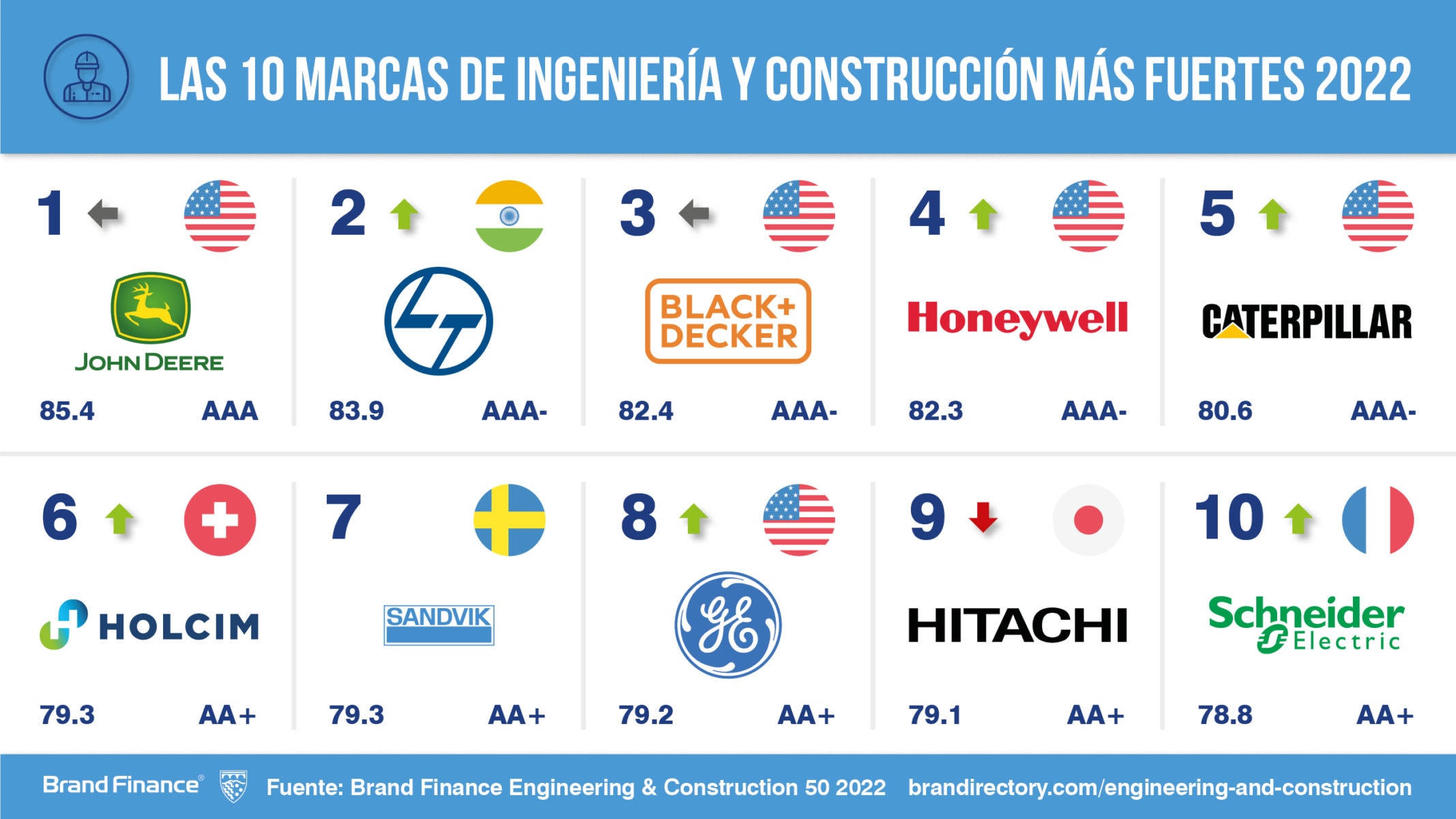

Según estos criterios, la norteamericana John Deere (cuyo valor de marca ha aumentado un 4,5%, hasta los 7.006 millones de euros (8.100 millones de dólares), repite como la marca del sector más fuerte en la clasificación Brand Finance Engineering & Construction 50 2022, tras un aumento de 3.2 puntos gracias a lo cual posee una puntuación de 85.4 sobre 100 en el Índice de Fortaleza de Marca (BSI en sus siglas en inglés), un indicador que mide el potencial de crecimiento futuro de la marca y una calificación de fuerza de marca AAA.

Las españolas, aunque ya hemos dicho que no logran posicionarse dentro del ranking sectorial, si han sido valoradas y calificadas en el ranking multisectorial español en el cual Acciona es, con diferencia, la que más aumenta su solidez en cuanto a fortaleza de marca subiendo 13.1 puntos hasta los 78.2 sobre 100 seguida de FCC que aumenta 5.8 puntos hasta los 72.4 sobre 100. En el ranking de fortaleza las siguen Sacyr, Ferrovial OHLA, ACS, Técnicas Reunidas, Cintra y Valoriza.

La investigación de mercado que realizamos nos sirve para identificar la fuerza de una marca con respecto a sus competidores, analizamos la inversión en marketing, el patrimonio de marca y los resultados financieros. Estos factores son determinantes ya que lo que se invierte en marketing debe tener un impacto determinado en el patrimonio de marca, y éste debe ser una herramienta para atraer facturación.

El análisis realizado por Brand Finance muestra que, de media, las marcas más fuertes fueron más resistentes a los efectos de la pandemia, donde las marcas con un valor de Fortaleza de Marca (BSI en sus siglas en inglés) de más de 70 sobre 100 cayeron una media del 8%. Mientras que las marcas con un índice de Fortaleza de Marca de menos de 60 experimentaron una disminución en el valor de marca del 20%.

CSCEC cuyo valor de marca ha bajado un 9%, hasta los 23.614 millones de euros (27.400 millones de dólares), sigue siendo la marca de ingeniería y construcción más valiosa del mundo. Aunque el gigante chino de la construcción se enfrenta a las restricciones de la COVID-19 en China, en los dos últimos años se ha producido un importante crecimiento del valor de la marca.

La empresa estatal china de ingeniería de la construcción ha aumentado considerablemente sus ingresos y beneficios este año, en correlación con el continuo desarrollo urbano y la construcción de infraestructuras en toda China. A nivel nacional, CSCEC es una marca de construcción gigantesca y, aunque se enfrenta a la competencia en algunas áreas, sigue dominando el mercado de los edificios de gran altura.

Además de CSCEC, otras marcas chinas, CRCC (con un crecimiento del valor de marca del 25%, hasta los 16.976 millones de euros ((19.700 millones de dólares) y CRECG con un crecimiento del valor de marca del 19%, hasta los 15.721 millones de euros (18.200 millones de dólares), aumentaron su valor de marca en casi una cuarta parte cada una de ellas. En ambos casos, el valor de la marca ha aumentado como resultado de los incrementos previstos en los ingresos, y de las opiniones recogidas en la investigación de mercado de Brand Finance, donde se registró una mejora significativa de la reputación de las dos marcas.

Más abajo en la clasificación, las marcas chinas Power China, cuyo valor de la marca aumentó un 12%, hasta los 7.901 millones de euros (9.200 millones de dólares),CNBM cuyo valor de la marca aumentó un 24%, hasta los 7.157 millones de euros (8.300 millones de dólares), CCCC cuyo valor de la marca aumentó un 46%, hasta los 6.596 millones de euros 7.600 millones de dólares) y MCC (su valor de la marca aumentó un 22%, hasta los 6.564 millones de euros (7.600 millones de dólares) crecieron de forma significativa, ya que las marcas se beneficiaron de una inversión importante y continua en varias prioridades nacionales de construcción.

Teresa de Lemus, director gerente de Brand Finance España: "A pesar de las restricciones del COVID, la mayoría de las marcas chinas de ingeniería y construcción siguen creciendo gracias a una estrecha alineación con los líderes políticos de la nación y de un plan de negocio integrado que permite a la marca gestionar su estrategia futura".

Además de calcular el valor de la marca, Brand Finance también determina la fuerza relativa de las marcas a través de un cuadro de mando equilibrado de métricas que evalúan la inversión en marketing, la equidad de las partes interesadas y el rendimiento empresarial. Conforme a la norma ISO 20671, la evaluación de Brand Finance sobre el valor de las partes interesadas incorpora datos originales de estudios de mercado de más de 100.000 encuestados en más de 35 países y en casi 30 sectores.

El valor de la marca de John Deere ha subido un 4,5%, hasta los 7.006 millones de euros (8.100 millones de dólares) y ha mantenido su posición como la marca más fuerte del mundo en el ranking de ingeniería y construcción, con una puntuación del Índice de Fortaleza de Marca (BSI en sus siglas en inglés) de 85.4 sobre 100 y una calificación de marca correspondiente de AAA. John Deere se beneficia de una afinidad de marca inusualmente fuerte por parte de algunos clientes, e inusualmente entre las grandes marcas de ingeniería, incluso opera con una popular marca de ropa para el consumidor.

La marca sueca de ingeniería Sandvik (cuyo valor de marca ha aumentado un 59%, hasta alcanzar los 2.217 millones de euros (2.600 millones de dólares) es la marca que más ha crecido este año en el informe Engineering & Construction 50, y entra por primera vez en la clasificación colocándose en el puesto 48. Un factor importante en este rápido crecimiento del valor de la marca es el altísimo nivel de actividad en la adquisición de otras marcas, como CNC Software, Cambrio, ICAM, GWS Tool Group, DWFritz Automation, Dimensional Control Systems, DSI Underground y el acuerdo firmado para adquirir Deswik. Cada una de estas marcas complementan el valor de la marca principal de Sandvik a medida que la empresa se expande en el sector de la minería y la ingeniería en general.

Además, la investigación reveló que Sandvik logró una mejora significativa en su fuerza de marca, con un índice de fuerza de marca que aumentó en 9.7 puntos, por lo que pasa de una puntuación de 69.6 sobre 100 (y una calificación AA) en 2021 a 79.3 sobre 100 (y una calificación AA+) Esta mejora de la fortaleza de la marca se relacionó con una mayor actividad promocional tanto en los canales de pago como en las redes sociales, dando a conocer la actividad de la marca para mejorar sus niveles de responsabilidad corporativa y social.

Honeywell (cuyo valor de marca ha aumentado un 44% hasta los 7.792 millones de euros (9.000 millones de dólares) ha crecido muy rápidamente este año, saltando seis puestos en la clasificación mundial de ingeniería y construcción, pasando del puesto 15º al 9º. Honeywell ha completado recientemente múltiples adquisiciones, y la marca combinada más grande está integrando con éxito las diversas operaciones en su marca principal.

Además, la investigación de mercado de Brand Finance reveló una gran mejora en la reputación de Honeywell, lo que aumentó su puntuación en el índice de fortaleza de marca 8.4 puntos, pasando de 73.9 a 82.3 sobre 100. Esta mejora de la fortaleza de la marca está correlacionada con una nueva calificación de marca de AAA- (antes AA) y la mejora para ser la 4ª marca más fuerte en la industria de la ingeniería y la construcción a nivel mundial.

Accede al informe Brand Finance Engineering & Construction 50 completo aquí

FIN

Nota para los editores

Cada año, Brand Finance pone a prueba a 5,000 de las marcas más grandes, evaluando su fortaleza y cuantificando su valor, y publica casi 100 informes, clasificando a las marcas en todos los sectores y países. Las 50 marcas de ingeniería y construcción más valiosas del mundo están incluidas en el informe Brand Finance Engineering & Construction 50 2022 .

El valor de la marca se entiende como el beneficio económico neto que el propietario de una marca lograría al otorgar la licencia de la marca en el mercado abierto. La fortaleza de la marca es la eficacia del rendimiento de una marca en medidas intangibles en relación con sus competidores. Consulte a continuación para obtener una explicación completa de nuestra metodología.

Brand Finance is the world’s leading brand valuation consultancy. Bridging the gap between marketing and finance, Brand Finance evaluates the strength of brands and quantifies their financial value to help organisations make strategic decisions.

Headquartered in London, Brand Finance operates in over 25 countries. Every year, Brand Finance conducts more than 6,000 brand valuations, supported by original market research, and publishes over 100 reports which rank brands across all sectors and countries.

Brand Finance also operates the Global Brand Equity Monitor, conducting original market research annually on 6,000 brands, surveying more than 175,000 respondents across 41 countries and 31 industry sectors. By combining perceptual data from the Global Brand Equity Monitor with data from its valuation database — the largest brand value database in the world — Brand Finance equips ambitious brand leaders with the data, analytics, and the strategic guidance they need to enhance brand and business value.

In addition to calculating brand value, Brand Finance also determines the relative strength of brands through a balanced scorecard of metrics, compliant with ISO 20671.

Brand Finance is a regulated accountancy firm and a committed leader in the standardisation of the brand valuation industry. Brand Finance was the first to be certified by independent auditors as compliant with both ISO 10668 and ISO 20671 and has received the official endorsement of the Marketing Accountability Standards Board (MASB) in the United States.

Brand is defined as a marketing-related intangible asset including, but not limited to, names, terms, signs, symbols, logos, and designs, intended to identify goods, services, or entities, creating distinctive images and associations in the minds of stakeholders, thereby generating economic benefits.

Brand strength is the efficacy of a brand’s performance on intangible measures relative to its competitors. Brand Finance evaluates brand strength in a process compliant with ISO 20671, looking at Marketing Investment, Stakeholder Equity, and the impact of those on Business Performance. The data used is derived from Brand Finance’s proprietary market research programme and from publicly available sources.

Each brand is assigned a Brand Strength Index (BSI) score out of 100, which feeds into the brand value calculation. Based on the score, each brand is assigned a corresponding Brand Rating up to AAA+ in a format similar to a credit rating.

Brand Finance calculates the values of brands in its rankings using the Royalty Relief approach – a brand valuation method compliant with the industry standards set in ISO 10668. It involves estimating the likely future revenues that are attributable to a brand by calculating a royalty rate that would be charged for its use, to arrive at a ‘brand value’ understood as a net economic benefit that a brand owner would achieve by licensing the brand in the open market.

The steps in this process are as follows:

1 Calculate brand strength using a balanced scorecard of metrics assessing Marketing Investment, Stakeholder Equity, and Business Performance. Brand strength is expressed as a Brand Strength Index (BSI) score on a scale of 0 to 100.

2 Determine royalty range for each industry, reflecting the importance of brand to purchasing decisions. In luxury, the maximum percentage is high, while in extractive industry, where goods are often commoditised, it is lower. This is done by reviewing comparable licensing agreements sourced from Brand Finance’s extensive database.

3 Calculate royalty rate. The BSI score is applied to the royalty range to arrive at a royalty rate. For example, if the royalty range in a sector is 0-5% and a brand has a BSI score of 80 out of 100, then an appropriate royalty rate for the use of this brand in the given sector will be 4%.

4 Determine brand-specific revenues by estimating a proportion of parent company revenues attributable to a brand.

5 Determine forecast revenues using a function of historic revenues, equity analyst forecasts, and economic growth rates.

6 Apply the royalty rate to the forecast revenues to derive brand revenues.

7 Discount post-tax brand revenues to a net present value which equals the brand value.

Brand Finance has produced this study with an independent and unbiased analysis. The values derived and opinions presented in this study are based on publicly available information and certain assumptions that Brand Finance used where such data was deficient or unclear. Brand Finance accepts no responsibility and will not be liable in the event that the publicly available information relied upon is subsequently found to be inaccurate. The opinions and financial analysis expressed in the study are not to be construed as providing investment or business advice. Brand Finance does not intend the study to be relied upon for any reason and excludes all liability to any body, government, or organisation.

The data presented in this study form part of Brand Finance's proprietary database, are provided for the benefit of the media, and are not to be used in part or in full for any commercial or technical purpose without written permission from Brand Finance.