Accede al informe Brand Finance Airlines 50 2022 aquí

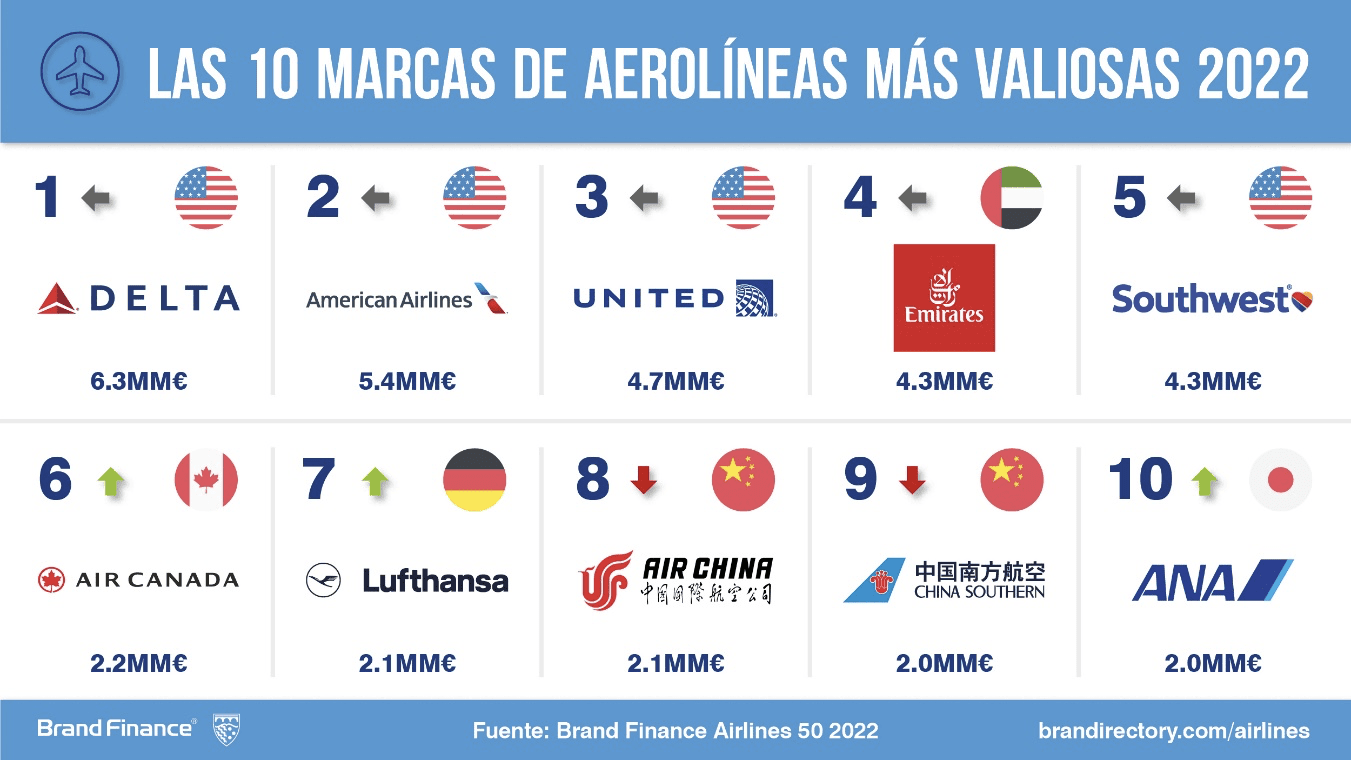

En Madrid a 31 de mayo 2022.- Iberia es la aerolínea española que más aumenta su valor de marca en 2022 según el último informe de Brand Finance, la consultora líder independiente de valoración de marcas que cumple con los ISO 10668 e ISO 20671 sobre la materia, que analiza las 50 marcas del sector aerolíneas más valiosas y fuertes del mundo. La norteamericana Delta se mantiene como la más valiosa del mundo con un valor de marca de 6.318 millones de euros, un 28,6% superior al valor de 2021.Cada año Brand Finance pone a prueba a 5.000 de las marcas más grandes y publica alrededor de 100 informes, clasificando marcas en todos los sectores y países. Las 50 marcas más valiosas y fuertes del mundo del sector aerolíneas que están incluidas en el ranking anual Brand Finance Airlines 50.

El sector aerolíneas es, sin lugar a duda, uno de los sectores más azotado por la pandemia, en estos dos últimos años ha caído en picado. Gracias al levantamiento de las medidas restrictivas de movilidad en los países, a la vacunación masiva de la población y de las ansias de ésta de poder volver a la esperada ”normalidad”, el sector remonta el vuelo y despega a todo motor con un crecimiento del 15% en valor de marca.

Teresa de Lemus, director gerente de Brand Finance España: “El compromiso por reducir las emisiones choca con el mantenimiento de las rutas cortas. Las marcas tendrán que valorar el impacto en el negocio y en la reputación. La opinión pública demanda sostenibilidad al sector”.

Iberia es la marca aérea que más crece, con un impresionante aumento del 37,6% en el valor de la marca

Iberia es la marca de aerolíneas que más ha crecido en cuanto a valor de marca del ranking, registrando un impresionante crecimiento del 37,6%. Le sigue de cerca Singapore Airlines, que ha aumentado su valor de marca en algo menos del 37,4%, hasta los 1.780 millones de euros, 2.000 millones de dólares. Iberia ha conseguido este crecimiento adaptándose rápidamente a la disrupción de COVID-19. Además, la aerolínea española también está creando una nueva asociación estratégica con Cepsa con el objetivo de descarbonizar el transporte aéreo y ofrecer combustible sostenible para los viajes en avión.

Marca a Marca

Todos los años Brand Finance analiza las percepciones del consumidor respecto a las marcas de aerolíneas que operan en cada país. La muestra en España estudia en concreto 22 aerolíneas que operan en nuestra nación de las cuales seis son marcas españolas, entre las que se encuentran nuestras dos marcas más internacionales y valiosas, Iberia y Vueling. Igualmente, estas dos marcas ya aparecían entre las marcas de aerolíneas más valiosas de España en nuestro recién publicado informe multisectorial nacional Brand Finance España 100 2022, en el que también encontrábamos a Air Europa, que no logra posicionarse entre las 50 más valiosas del mundo.

Iberia es la marca española con mejor puntuación de la clasificación sectorial internacional y sube 3 posiciones este año hasta el puesto 31 del ranking de aerolíneas. Registra un incremento en valor de marca del 37,6% respecto a 2021, lo que se traduce en un aumento de 211 millones de euros con respecto a 2021.

Iberia es la aerolínea bandera española. Con 95 años de historia, durante 2021 ha seguido contribuyendo con su conectividad a la recuperación de España. Ahora la aerolínea está operando en todos los lugares de su red global de destinos anteriores a la pandemia. Dentro de su estrategia, mantiene el ojo puesto en América Latina, con especial énfasis en el turismo de calidad y los viajes de negocios y ha previsto aumentar la frecuencia de los vuelos a los destinos. Iberia ha seguido apostando por la innovación y la sostenibilidad para garantizar una experiencia de viaje más fluida a los clientes. Para lograr el objetivo de sostenibilidad, Iberia se ha centrado en optimizar la eficiencia operativa, ofrecer una experiencia de consumo más sostenible y más I+D para desarrollar combustible de aviación sostenible, junto con otras tecnologías.

Vueling es la segunda aerolínea española con más valor de marca y la segunda marca que aporta el grupo IAG al ranking. Este año incrementa su valor un 0,6% remontando la caída de 2021. El incremento superior de otras marcas del ranking la hace bajar 3 puestos hasta colocarse al final de la tabla, en el puesto 50. Los resultados presentados por el grupo son esperanzadores, se han reducido las pérdidas de 2021, multiplicado los ingresos totales e incrementado la rentabilidad gracias a que Iberia y Vueling tiran del carro en la recuperación. Iberia fue la única aerolínea del grupo que dio beneficios en las últimas cuentas presentadas por el grupo en el tercer trimestre de 2021 y Vueling alcanzó el breakeven, es decir, dejó de dar pérdidas y alcanzó un punto de equilibrio. Esta última ha anunciado que prevé volver a los niveles de capacidad de antes de la pandemia este mismo verano.

Pilar Alonso Ulloa, directora de Valoración de Brand Finance para España y Latinoamérica apuntaba: Con motivo de los procesos de M&A en la industria de la aviación, cada vez hay menos actores, pero estos tienen mayor tamaño. El objetivo es buscar volumen y sinergias con la integración de compañías, debiendo adoptarse decisiones estratégicas como por ejemplo la continuidad, o no, de las marcas que se integran en dichos procesos de M&A”.

Las marcas de las aerolíneas de todo el mundo están volviendo a crecer tras el trastorno generalizado de la pandemia de COVID-19, según el presente informe. El sector de las aerolíneas sufrió grandes pérdidas de valor de marca durante la pandemia, ya que los gobiernos impusieron restricciones a las aerolíneas, impidiendo volar para reducir la rápida propagación del COVID-19. Aunque muchas marcas de aerolíneas están creciendo de nuevo, en general, todavía no han recuperado los valores anteriores a la pandemia.

Iberia, es una de las excepciones. Sólo 3 marcas, de las 50 del ranking han recuperado el valor que tenían en 2020: Singapur Airlines (crecimiento del 11% desde 2020), Iberia (crecimiento del 3%) e Indigo (crecimiento del 8%). De las dos marcas españolas del ranking, Iberia no sólo recupera el valor que poseía antes de la pandemia sino que lo incrementa en un 3% si lo comparamos con los datos de 2020. Por su parte, Vueling, aunque ya presenta resultados al alza, tiene camino por recorrer ya que aún poseen un valor de marca un -31,5% inferior a lo que sumaba en 2020. La marca española liderada por Luis Gallego, CEO del grupo IAG, quien renuncio en 2021 a un bonus de 1 millón de euros e informó al consejo de administración que no deseaba ser tenido en cuenta para el plan de retribución variable e incentivos en pro de ayudar al grupo.

Sector de las aerolíneas

El sector aerolíneas crece este año 9.333 millones de euros, un 15% más en valor de marca que en 2021. Posee un valor conjunto de 71.9 MM€. España es el 16º país que más valor aporta al ranking con solo 2 marcas españolas, que suman una aportación del 2% de valor total de marca al ranking.

Este año, la aportación de las dos aerolíneas españolas al ranking crece un 24% con respecto al año pasado, por delante, de países como Qatar, Corea del Sur, Francia, Turquía y Malasia, que, aunque al igual que España aportan 2% al ranking con 1 o 2 marcas, sus marcas crecen menos a excepción de Singapur cuyas marcas también aumentan de valor y en conjunto aportan un 37% más siendo el país que más crece en aportación.

Por otro lado la aportación española supera a la de países como Chile, Rusia, Holanda, Tailandia, India, Hungría, Nueva Zelanda, Arabia Saudí y Suiza cuya aportación es de 1% al ranking con tan solo 1 marca.

Teresa de Lemus, director gerente de Brand Finance España: “ Las marcas de aerolíneas también se enfrentan al reto de la sosteniblidad del sector. Por un lado, los altos precios del petróleo, la inflación y la escasez de mano de obra ponen en riesgo la aparición de posibles nuevos impuestos que graven el queroseno y el precio del billete. Por otro, el plan Destination 2050, prevé hitos como la llegada del primer avión híbrido eléctrico en 2030 o de una aeronave a hidrógeno en 2035, año para el cual, los combustibles sostenibles (SAF) deberían alcanzar una cuota de sustitución del 63%.”

El sector, que apenas está saliendo de una crisis que ha paralizado su actividad en 2020, parece entrar en otra con la inflación y la subida del petróleo. Expertos ven posible el traslado de ese coste al precio del billete, con un potencial encarecimiento del 5% y con el impacto que conllevaría ahora que se acerca el consumo estacional de precios más elevados del año.

Sentimiento del consumidor español respecto a las marcas del sector aerolíneas

Todos los años Brand Finance analiza las percepciones del consumidor respecto a las marcas de aerolíneas que operan en cada país. Son datos de estudios de mercado de más de 100.000 encuestados en más de 35 países y en casi 30 sectores. En nuestro último estudio de mercado analizamos las percepciones del consumidor en España respecto a 22 marcas del sector aerolíneas que operan en España.

Según nuestros estudios, Iberia es la mejor puntuada, liderando las métricas de visibilidad, familiaridad, consideración. Vueling, que también suele ocupar las primeras posiciones, es superada por Air Europa en consideración y reputación.

A contrapunto de sus compañeras del Grupo IAG, la joven marca de bajo coste Level, pese a que es la marca del sector que obtiene la puntuación más baja en visibilidad y familiaridad, obtiene puntuaciones medias en cuanto a consideración este año. Volotea y Air Nostrum ocupan las posiciones 4º y 5º en familiaridad, consideración y reputación de de entre las españolas y están en la franja central de entre todas las que operan en España.

Panorama Internacional

Delta mantiene la primera posición como aerolínea más valiosa del mundo, valorada en 6.318 millones de euros, 7.300 millones de dólares.

Delta supera a su competencia con el valor de marca más alto del ranking, un 27% más respecto a 2021, que ahora supera los 6.3MM de euros. La principal aerolínea estadounidense ha desplegado varias novedades a lo largo del año para fidelizar a sus clientes en tiempos de baja demanda entre ellas, seis nuevas rutas transatlánticas que se suman a su red actual y nuevos centros de operaciones asociados en toda Europa en Londres, París y Ámsterdam, entre otros.

Además, Delta ha invertido en aerolíneas de todo el mundo, como Aeroméxico (cuyo valor de marca ha aumentado un 43,6%), Virgin Atlantic (cuyo valor de marca ha aumentado un 27,6%), Korean Air (cuyo valor de marca ha aumentado un 16,7) y China Eastern (cuyo valor de marca ha aumentado un 7,8%), con el fin de construir la marca Delta al poder ofrecer una mayor conectividad de los viajes.

El sector de las aerolíneas se enfrenta al reto de la reducción las emisiones de carbono y Delta está tomando medidas para hacer frente a estas exigencias. Delta está colaborando con la marca aeroespacial europea Airbus para la investigación de aviones propulsados por hidrógeno para reducir las emisiones de carbono. El cambio del combustible convencional para aviones a fuentes alternativas puede reducir considerablemente el impacto medioambiental de la industria de la aviación.

Pilar Alonso Ulloa, directora de Valoración de Brand Finance para España y Latinoamérica comentó: "La pandemia trajo consigo muchas restricciones en cuento a movilidad aérea en todo el mundo, lo que causó gran impactó en las valoraciones de marca. El presente informe demuestra que las marcas de aerolíneas están empezando a despegar y sus valores han crecido este año, pero aún tienen un largo camino hasta recuperar a los niveles anteriores a la pandemia"

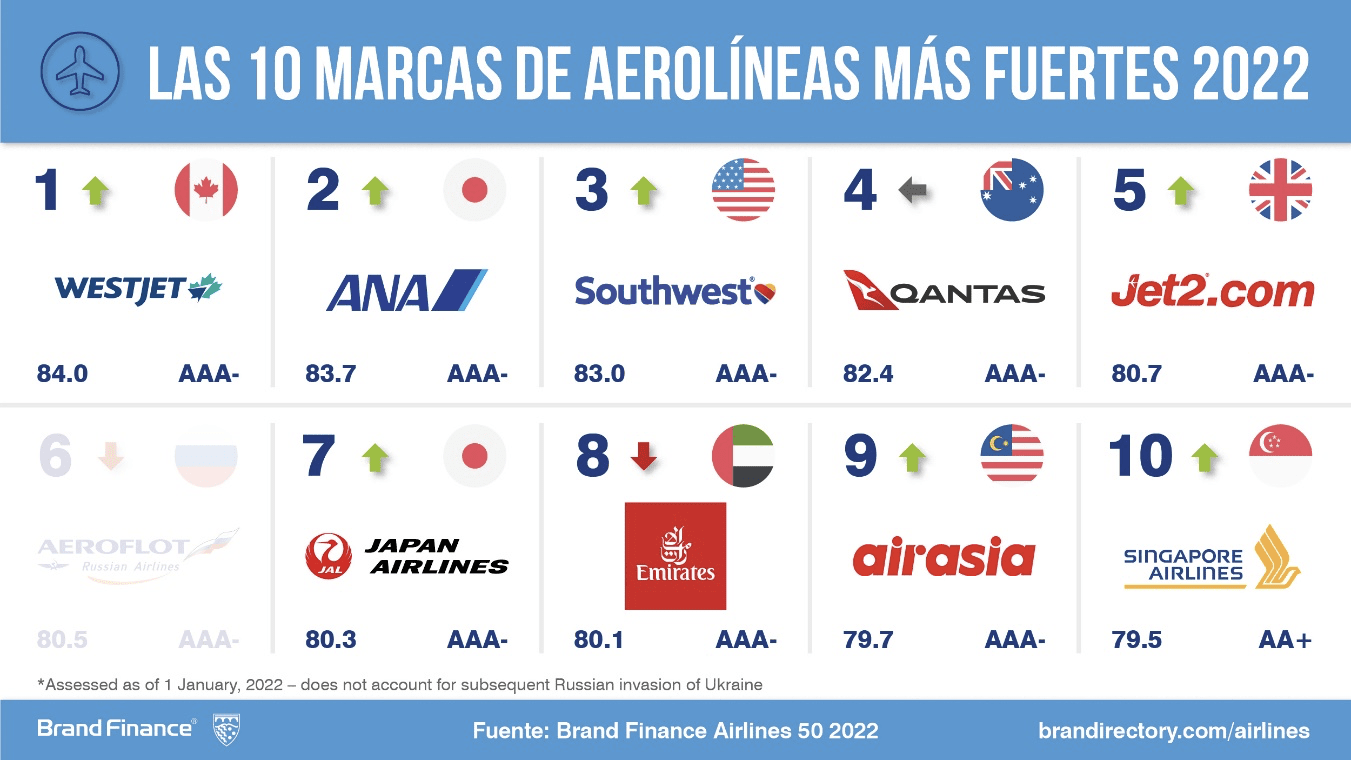

La canadiense WestJet es la marca más fuerte del sector

Además de calcular el valor de la marca, Brand Finance también determina la fuerza relativa de las marcas a través de un cuadro de mando equilibrado de métricas que evalúan la inversión en marketing, el patrimonio de marca y el rendimiento empresarial (resultados de negocio). Certificada por la norma ISO 20671, la evaluación de Brand Finance sobre el valor de las partes interesadas incorpora datos originales de estudios de mercado de más de 100.000 encuestados en más de 35 países y en casi 30 sectores.

La aerolínea canadiense WestJet es la marca aérea más fuerte del mundo, con una calificación de marca AAA.

WestJet, cuyo valor de la marca ha aumentado un 23,5%, hasta los 475 millones de euros, (600 millones de dólares) es la marca de aerolíneas más fuerte del mundo, con un índice de fortaleza de marca (BSI en sus siglas en inglés) de 84 sobre 100 y la correspondiente calificación de marca AAA. La aerolínea canadiense ha reforzado su identidad de marca en todo Canadá con la incorporación de 24 nuevas rutas en todo el país, lo que ha hecho que los clientes canadienses sientan una mayor afinidad con la marca. La marca se está recuperando constantemente del impacto del COVID-19 y ahora está operando más de 500 salidas diarias por primera vez desde el nadir de la pandemia.

Nota para los editores

Cada año, Brand Finance pone a prueba a 5,000 de las marcas más grandes, evaluando su fortaleza y cuantificando su valor, y publica casi 100 informes, clasificando a las marcas en todos los sectores y países. Las 50 marcas de aerolíneas más valiosas del mundo están incluidas en el ranking Brand Finance Airlines 50 2022.

El ranking completo, explicaciones adicionales, los cuadros e infografías, más información sobre la metodología, así como las definiciones de términos clave están disponibles en el informe Brand Finance Airlines 50 2022.

El valor de la marca se entiende como el beneficio económico neto que el propietario de una marca lograría al otorgar la licencia de la marca en el mercado abierto. La fortaleza de la marca es la eficacia del rendimiento de una marca en medidas intangibles en relación con sus competidores. Consulte a continuación para obtener una explicación completa de nuestra metodología.

Brand Finance is the world’s leading brand valuation consultancy. Bridging the gap between marketing and finance, Brand Finance evaluates the strength of brands and quantifies their financial value to help organisations make strategic decisions.

Headquartered in London, Brand Finance operates in over 25 countries. Every year, Brand Finance conducts more than 6,000 brand valuations, supported by original market research, and publishes over 100 reports which rank brands across all sectors and countries.

Brand Finance also operates the Global Brand Equity Monitor, conducting original market research annually on 6,000 brands, surveying more than 175,000 respondents across 41 countries and 31 industry sectors. By combining perceptual data from the Global Brand Equity Monitor with data from its valuation database — the largest brand value database in the world — Brand Finance equips ambitious brand leaders with the data, analytics, and the strategic guidance they need to enhance brand and business value.

In addition to calculating brand value, Brand Finance also determines the relative strength of brands through a balanced scorecard of metrics, compliant with ISO 20671.

Brand Finance is a regulated accountancy firm and a committed leader in the standardisation of the brand valuation industry. Brand Finance was the first to be certified by independent auditors as compliant with both ISO 10668 and ISO 20671 and has received the official endorsement of the Marketing Accountability Standards Board (MASB) in the United States.

Brand is defined as a marketing-related intangible asset including, but not limited to, names, terms, signs, symbols, logos, and designs, intended to identify goods, services, or entities, creating distinctive images and associations in the minds of stakeholders, thereby generating economic benefits.

Brand strength is the efficacy of a brand’s performance on intangible measures relative to its competitors. Brand Finance evaluates brand strength in a process compliant with ISO 20671, looking at Marketing Investment, Stakeholder Equity, and the impact of those on Business Performance. The data used is derived from Brand Finance’s proprietary market research programme and from publicly available sources.

Each brand is assigned a Brand Strength Index (BSI) score out of 100, which feeds into the brand value calculation. Based on the score, each brand is assigned a corresponding Brand Rating up to AAA+ in a format similar to a credit rating.

Brand Finance calculates the values of brands in its rankings using the Royalty Relief approach – a brand valuation method compliant with the industry standards set in ISO 10668. It involves estimating the likely future revenues that are attributable to a brand by calculating a royalty rate that would be charged for its use, to arrive at a ‘brand value’ understood as a net economic benefit that a brand owner would achieve by licensing the brand in the open market.

The steps in this process are as follows:

1 Calculate brand strength using a balanced scorecard of metrics assessing Marketing Investment, Stakeholder Equity, and Business Performance. Brand strength is expressed as a Brand Strength Index (BSI) score on a scale of 0 to 100.

2 Determine royalty range for each industry, reflecting the importance of brand to purchasing decisions. In luxury, the maximum percentage is high, while in extractive industry, where goods are often commoditised, it is lower. This is done by reviewing comparable licensing agreements sourced from Brand Finance’s extensive database.

3 Calculate royalty rate. The BSI score is applied to the royalty range to arrive at a royalty rate. For example, if the royalty range in a sector is 0-5% and a brand has a BSI score of 80 out of 100, then an appropriate royalty rate for the use of this brand in the given sector will be 4%.

4 Determine brand-specific revenues by estimating a proportion of parent company revenues attributable to a brand.

5 Determine forecast revenues using a function of historic revenues, equity analyst forecasts, and economic growth rates.

6 Apply the royalty rate to the forecast revenues to derive brand revenues.

7 Discount post-tax brand revenues to a net present value which equals the brand value.

Brand Finance has produced this study with an independent and unbiased analysis. The values derived and opinions presented in this study are based on publicly available information and certain assumptions that Brand Finance used where such data was deficient or unclear. Brand Finance accepts no responsibility and will not be liable in the event that the publicly available information relied upon is subsequently found to be inaccurate. The opinions and financial analysis expressed in the study are not to be construed as providing investment or business advice. Brand Finance does not intend the study to be relied upon for any reason and excludes all liability to any body, government, or organisation.

The data presented in this study form part of Brand Finance's proprietary database, are provided for the benefit of the media, and are not to be used in part or in full for any commercial or technical purpose without written permission from Brand Finance.